В августе прошлого года «Ф.» опубликовал материал под заголовком «ВЭБ их обыграл» (№ 31). Речь шла о целом ряде именитых компаний, работающих с пенсионными накоплениями, которые уступили по доходности управляющим от государства. В этот раз ВЭБ обыграл всех: его доходность – мизерные 3,54% годовых – оказалась лучшей на рынке. Худший результат по итогам января–марта принадлежит УК «Тройка Диалог» – минус 38,3%. В эту компанию «Ф.» обратился за комментарием в первую очередь. «Первый квартал 2008 календарного года стал сложным как для мирового, так и для российского фондового рынка, – констатирует в своем ответе пресс-служба УК и далее поясняет: – Инвестиционная стратегия «Тройки Диалог» по управлению пенсионными накоплениями рассчитана на долгосрочный прирост капитала, который обеспечивают вложения в акции российских эмитентов. УК «Тройка Диалог» инвестирует максимально разрешенный объем средств пенсионных накоплений именно в акции, что повлияло на результат первого квартала, но при этом позволило показать один из лучших результатов управления средствами ПФР за три года: +22,12% годовых». В «Тройке» настаивают, что сравнивать управляющих по доходности каждый квартал, в принципе, некорректно, поскольку «пенсионные вложения рассчитаны на длительный период инвестирования».

Другие опрошенные «Ф.» управляющие комментируют провал примерно так же, замечая попутно, что нынешние требования к структуре активов изрядно ограничивают круг инструментов. Например, из числа акций «пенсионным» УК доступны лишь те, что входят в высшие котировальные листы торговых площадок. «Чтобы обеспечить достойный уровень будущих пенсий, нужно инвестировать в акции. Ни одна облигация, ни один банковский депозит не принесет такого дохода, как акции. Проблема в том, что в котировальный список А1 множество интересных бумаг, показавших хорошую доходность в первом квартале, просто не входят», – сетует управляющий директор УК «МДМ ЭМ» Павел Крапчитов.

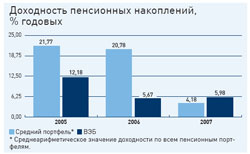

Заместитель гендиректора УК «Агана» Борис Соловьев советует «считать цыплят по осени – если уж не за три года, то хотя бы за год в целом». «Ф.» последовал этой рекомендации и… обнаружил «Агану» на первом месте в рэнкинге по итогам 2007-го с «пенсионной» доходностью в 9,2% годовых. Инфляция, напомним, составила 11,9%. Результаты календарного года – ориентир, хотя и логичный (с учетом дискретности денежных потоков), но не очень практичный, ведь определиться с выбором УК россияне должны до 31 декабря, а об успехах управляющих им доложат только ближе к весне.

Речь идет действительно о долгосрочных вложениях – те, кто сегодня участвует в пенсионной реформе, а это люди 1967 года рождения и моложе, начнут выходить на заслуженный отдых только в 2022 году. И на таком инвестиционном горизонте, как принято считать, вложения в акции более чем оправданы. Но возникает вопрос: не слишком ли большой риск принимают управляющие на наши пенсионные портфели?

Журнал «Финанс.» №19 (254) 19 мая — 25 мая 2008 — Инвестиции

Артем Федоров, Женни Лубенец

Подписывайтесь на телеграм-канал Финсайд и потом не говорите, что вас не предупреждали: https://t.me/finside.