Сейчас на фондовом рынке существуют около 250 паевых инвестиционных фондов (ПИФ). Естественно, что в борьбе за клиентов управляющие компании (УК) постоянно стремятся предложить инвесторам что-то новое. На минувшей неделе на ниве «креатива» отметилась УК «Портфельные инвестиции», объявившая о начале формирования с 1 сентября интервального паевого фонда «Агора — российские IPO». Главными объектами инвестиций станут бумаги российских акционерных обществ, недавно вышедших на фондовый рынок. По словам директора по развитию управляющей компании Александра Калмыкова, в списке сейчас находятся почти полтора десятка эмитентов, которые проводят IPO с начала 2004 года и по сей день. Среди них авиастроительная корпорация «Иркут», парфюмерный концерн «Калина», торговая сеть «Седьмой континент», телекоммуникационный холдинг АФК «Система», продовольственная компания «Хлеб Алтая» (недавно переименована в «Пава»), автомобилестроительное предприятие «Северсталь-авто» и др. При этом со временем список профильных активов планируется расширить как за счет новых дебютантов российского рынка акций (о планах провести IPO в ближайшие три года заявили более 30 компаний РФ), так и за счет облигаций — государственных, субфедеральных и корпоративных. Таким образом, со временем фонд имеет все шансы превратиться, например, в ПИФ смешанных инвестиций, каковых сейчас на рынке и так предостаточно.

Но так или иначе идея привлечь к себе внимание с помощью модного слова IPO выглядит весьма креативно. Особенно сейчас, когда рынок активно растет, а в числе лидеров — компании второго-третьего эшелонов. В этих условиях бумаги дебютантов, число которых в последние годы увеличивается в арифметической прогрессии, психологически воспринимаются большинством потенциальных инвесторов не как коты в мешке, а скорее как потенциальные звезды, способные принести многие десятки процентов прибыли.

Однако тем, кто заинтересовался, необходимо учитывать несколько существенных «но». Во-первых, российское законодательство запрещает инвестирование средств пенсионных, страховых фондов и ПИФов в бумаги на стадии непосредственно первичного размещения. Так что «снимать пенки» сразу после IPO, когда котировки зачастую значительно вырастают в момент начала вторичного обращения, никак не получится. Здесь российские управляющие могут лишь позавидовать своим зарубежным коллегам, у которых такая возможность есть. Ну и, во-вторых, акции вновь размещаемых компаний вовсе не гарантируют высокую доходность. Так, например, бумаги «Лебедянского», «Хлеба Алтая» и «Северсталь-авто» принесли своим владельцам с момента мартовско-апрельских размещений 26%, 10% и 8% соответственно, в то время как индекс РТС с 1 апреля к середине прошлой недели прибавил почти 27%. А акции «Иркута» сейчас стоят и вовсе всего на 3% больше, чем при размещении в марте прошлого года. Есть, конечно, и позитивные примеры: бумаги «Новатэка» за месяц с небольшим с момента размещения подорожали на 34%. В любом случае инвестору надо иметь в виду, что доходность вложений не гарантируется модным словом IPO, а всегда зависит от профессионализма управляющего.

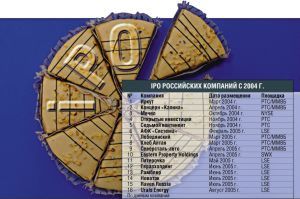

IPO РОССИЙСКИХ КОМПАНИЙ С 2004 Г.

№

Компания

Дата размещения

Площадка

1

Иркут

Март 2004 г.

РТС/ММВБ

2

Концерн «Калина»

Апрель 2004 г.

РТС/ММВБ

3

Мечел

Октябрь 2004 г.

NYSE

4

Открытые инвестиции

Ноябрь 2004 г.

РТС

5

Седьмой континент

Ноябрь 2004 г.

РТС

6

АФК «Система»

Февраль 2005 г.

LSE

7

Лебедянский

Март 2005 г.

РТС/ММВБ

8

Хлеб Алтая

Март 2005 г.

РТС/ММВБ

9

Северсталь-авто

Апрель 2005 г.

РТС/ММВБ

10

Eastern Property Holdings

Апрель 2005 г.

SWX

11

Пятерочка

Май 2005 г.

LSE

12

Евразхолдинг

Июнь 2005 г.

LSE

13

Рамблер

Июнь 2005 г.

LSE

14

Новатэк

Июль 2005 г.

LSE

15

Raven Russia

Июль 2005 г.

LSE

16

Urals Energy

Август 2005 г.

LSE

По данным компаний

Журнал «Финанс.» № 31 (121) 29 августа – 4 сентября 2005 — Финансовые рынки

Алексей Медведев

Подписывайтесь на телеграм-канал Финсайд и потом не говорите, что вас не предупреждали: https://t.me/finside.