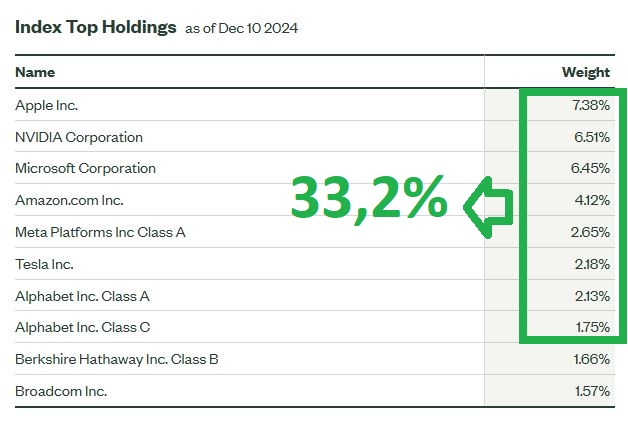

Доля Magnificent 7 в фондовом индексе S&P500 достигла трети. «Великолепные 7 акций» включают Apple, Nvidia, Microsoft, Amazon, Meta*, Tesla, Alphabet.

Что это означает? Многочисленные фонды пассивного управления автоматически покупают эти акции в соответствии с их долей в индексе S&P500 или другом индикаторе, включающем бумаги. Например, индексе Nasdaq. Есть даже фонды, которые в качестве стратегии выбрали вложения только в эти 7 акций.

Это способствует формированию пузыря. Бумаги, которые и так выглядят дорогими по базовым индикаторам корпоративных финансов, становятся ещё более переоценёнными.

В условиях мягкой денежной кредитной политики денег много, и конкретные акции стоят по историческим меркам крайне дорого.

Для тех, кто считает неоправданным риском вкладываться в бумаги, которые показали грандиозный рост в последние годы, придуманы новые инструменты. Например, фонд, вкладывающий в акции S&P500 за вычетом великолепной семёрки.

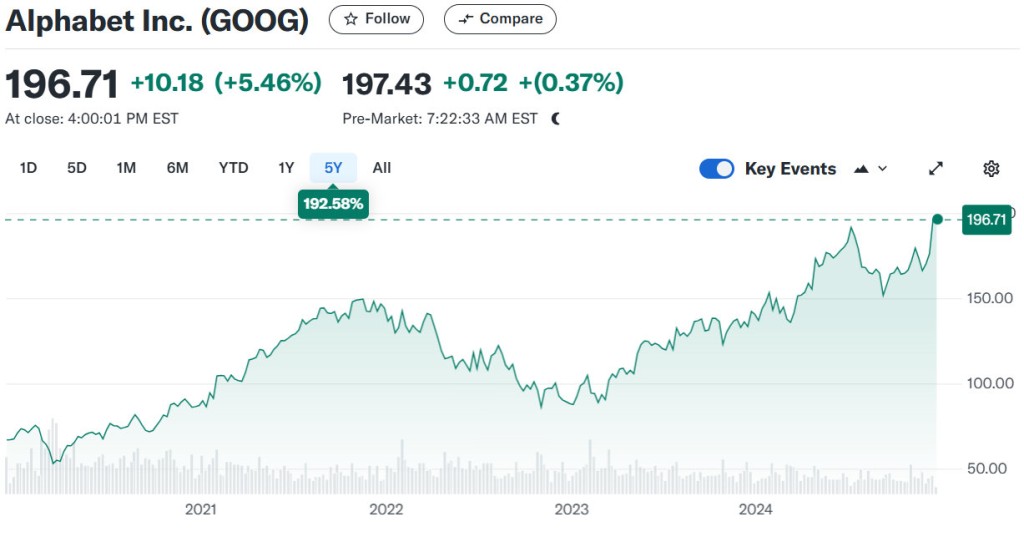

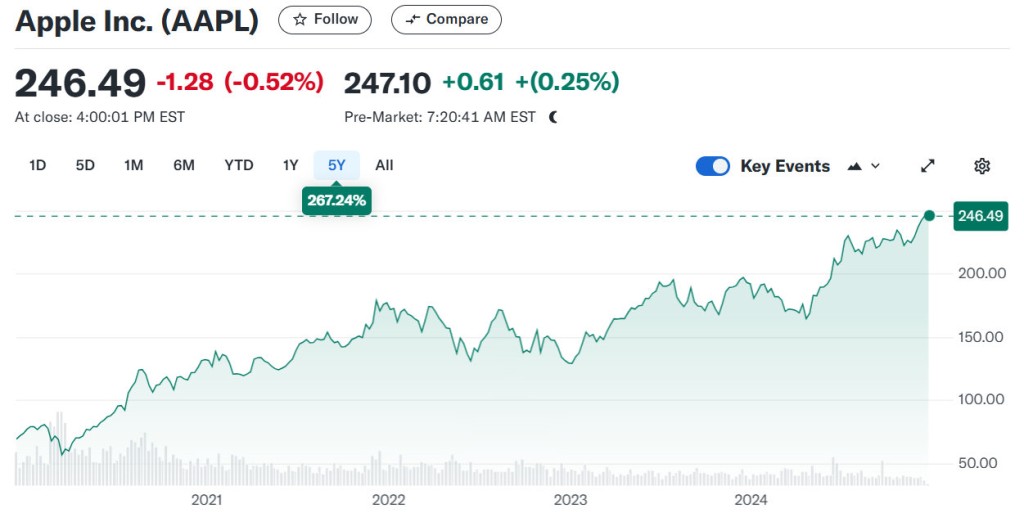

А вот как семёрка выглядит на фоне всего индекса визуально. Указанный процент: изменение цены акций за последние 12 месяцев.

Индикатор p/e почти по всему индексу показывает переоценённость. Но и тут великолепная семёрка выделяется. Минимальное отношение стоимости компании к её чистой прибыли у Alphabet (Google) — 26, максимальное — у Tesla — 116.

Вы бы купили бизнес, который приносит 1 миллион долларов в год за 116 миллионов?

На фоне победы Дональда Трампа акции Tesla побили максимум ноября 2021 года. С апреля 2024 года бумаги выросли втрое. Бумаги Alphabet и Apple тоже на исторических максимумах.

*Компания Meta признана экстремистской и запрещена в РФ.

Интересный комментарий из TG:

Не забывайте, что у буржуев нельзя капитализировать затраты, и все затраты списываются на расходы. Эти компании ведут значительные исследования, делают инвестиции, которые отражаются в их рыночной стоимости, но не в балансе. В нашем случае у них был бы огромный 08 счёт с миллиардами долларов и нормальная прибыль, соответственно нормальный PE. Так было бы лучше?

Конечно же, нужно скептически относиться к рыночным активам. Но всё-таки, нужно понимать, какой оптикой мы смотрим. Для примера возьмём SpaceX. Всю свою прибыль она тратит на разработку новых двигателей, новых космических кораблей и развёртывание группировки Starlink. Это не публичная компания, но если бы она была публичной, вы бы в балансе увидели бы ноль прибыли или даже убыток. Поскольку у нас в индикаторе PE прибыль в знаменателе, то очень маленькая прибыль может сделать этот показатель очень большим. Просто не нужно для таких компаний смотреть PE, а нужно смотреть отношение цены к выручке и прогноз выручки. Я не хочу сказать, что эти компании не переоценены. Лично я думаю, что скорее нет, чем да, но утверждать это не берусь. Я хочу сказать, что методология их оценки по индикатору PE является не совсем верной

https://t.me/finside_chat/15501

https://t.me/finside_chat/15502

Подписывайтесь на телеграм-канал Финсайд и потом не говорите, что вас не предупреждали: https://t.me/finside.