Растущий интерес к рынку ценных бумаг как к способу заработать увеличивает спрос на услуги инвестиционных аналитиков — «частник» далеко не всегда может самостоятельно разобраться в тонкостях происходящих событий и верно оценить справедливую стоимость того или иного инструмента. Однако и прогнозы специалистов далеко не всегда оказываются адекватными действительности. Как показал анализ, проведенный «Ф.», даже крупнейшие инвестиционные компании — признанные «акулы рынка» — порой выдают такие рекомендации, что, следуя им, легко можно потерять значительную часть своего капитала. Нередки случаи, когда аналитики советовали продавать бумагу перед самым ее взлетом или покупать накануне падения. «Ф.» попытался разобраться, почему это происходит.

Причина первая: аналитики — не боги, гарантировать 100-процентную точность прогнозов не может никто. Исследование, проведенное в США, показало, что частота верных прогнозов за достаточно длительный срок даже у лучших специалистов ненамного превосходит 50% (максимальный результат — 66% прогнозов за 3 года). В России дела обстоят еще печальнее, поскольку уровень неопределенности здесь намного выше, чем на развитых рынках. Конечно, в среднем специалист может оценить стоимость и перспективы компании лучше, чем «частник», однако и он может ошибиться. «Прогнозные цены рассчитываются исходя из определенной вероятности совершения события по заданным методикам, но события могут и не реализоваться», — объясняет управляющий директор УК ПСБ Сергей Сандыга.

Причина вторая: различия в предпосылках. По словам генерального директора УК «Тринфико» Романа Соколова, при составлении прогноза по ценным бумагам обычно используют не только технический анализ, но и фундаментальный. Если, по мнению аналитика, рынок в данный момент переоценивает какую-либо бумагу относительно ее фундаментальных характеристик, он выдаст соответствующую рекомендацию и может оказаться прав в долгосрочной перспективе. Такой же точки зрения придерживается и Константин Дьяченко из УК «Агана»: «Рекомендации аналитиков практически невозможно использовать для игры на бирже. Они могут подходить только институциональным инвесторам, действия которых очень консервативны, а объемы бумаг очень значительны». Кроме того, компании используют разные методики, поэтому и прогнозы, к примеру, справедливой цены могут значительно различаться.

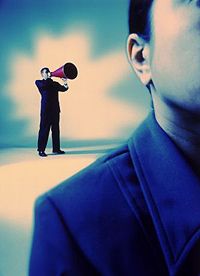

Причина третья: конфликт интересов. «Если в голову аналитика крупной инвестиционной компании пришла какая-либо «вкусная идея», то сначала трейдеры этой компании реализуют ее на свой портфель и на портфели своих клиентов, а уже потом сделают достоянием гласности. И когда все бросаются, скажем, покупать бумагу «Х», тот, кому идея о покупке пришла первой, уже готов ее этим «догоняющим» продать», — говорит главный управляющий директор УК «РТК-инвест» Алексей Толстухин.

Возможны и другие варианты, при которых аналитик заинтересован в публикации положительных рекомендаций по какой-либо ценной бумаге. Например, если его инвестиционная компания выступает в качестве андеррайтера при IPO. Благоприятный отзыв не только позволит сохранить отношения с нынешним клиентом, но и привлечет новых. Кроме того, не стоит забывать о том, что брокерские компании получают вознаграждение исходя из объемов операций, поэтому они заинтересованы в активной торговле, которую их аналитики могут «подстегнуть» с помощью тех или иных рекомендаций.

Невидимые тренды. Аналитики часто «промахиваются» не только в оценках перспектив отдельных компаний, но и в оценках общей температуры рынка. Наличие рекомендаций «продавать» и тем более «открывать короткие позиции» накануне серьезного обвала индексов — такая же редкость, как Джимми Хендрикс с волынкой. Многие аналитики вещают как политики-популисты: разгоряченным сумасшедшим ростом спекулянтам они рекомендуют покупать акции даже за день до мощного обвала — ведь именно это от них хотят слышать сегодня. Если рост действительно продолжится, можно записать себе в актив удачный прогноз и собственный пиар. В противном случае — ничего страшного, ошиблись почти все. Некоторые, правда, подстраховываются оговорками, как-то: «Вообще-то рост продолжается давно, и после него всегда наступает коррекция, но пока можно покупать». Если рост продолжится — значит, дал правильную рекомендацию. Если нет — я же предупреждал про коррекцию. И лишь единицы берут на себя смелость идти против рынка и прямым текстом настоятельно рекомендуют закрывать позиции и «переворачиваться».

Понять несмелость аналитиков легко. На российском рынке бал правят чиновники и силовики. А про них в учебниках по финансовому анализу ничего не сказано. Компанию можно десять раз оценить по всем книжным правилам, нарисовать красивые графики движения цены ее акций, надеть на эти графики огромное количество различных «рубашек» из теханализаѕ Но все это бессмысленно, если вдруг надолго тормозится указ о приватизации «Связьинвеста» или арестовываются активы «Юкоса».

«Ф.» провел экспресс-мониторинг прогнозов и рекомендаций аналитиков инвесткомпаний и банков, опубликованных в дни накануне мощных обвалов и взлетов рынка. Относительно высокая «попадаемость» их отмечалась накануне резкого старта фондовых индексов в мае нынешнего года. К тому времени рынок уже успел основательно «упасть» и поболтаться без определенного направления. То есть прогнозировать рост было сравнительно легко. А вот распознать окончание растущего тренда оказалось гораздо тяжелее. Даже несмотря на явно затянувшийся процесс безостановочного роста котировок, аналитики поддавались всеобщей эйфории, и, видимо, у них просто язык не поворачивался пугать спекулянтов грядущим обвалом.

Так что прямое использование рекомендаций аналитиков при определении стратегии поведения на рынке ценных бумаг — не лучший способ делать деньги. Если вы настроены на долгосрочное инвестирование, стоит не только ознакомиться с такими рекомендациями, но и попытаться выяснить, чем они обусловлены, оценить финансовое положение компании, ее перспективы на рынке и т. п. А еще лучше доверить свой капитал профессиональным управляющим. По крайней мере против своих компаний их аналитики «играть» не будут. К тому же управляющий (особенно давно и серьезно работающий на рынке) заинтересован в приросте капитала своих клиентов.

Тем, кто все же хочет пробовать свои силы в самостоятельной работе на фондовом рынке, аналитики советуют ставить «стопы» — заявки на срочную покупку или продажу в случае резкого изменения направления рынка. Однако и этот совет далеко не всегда помогает. Иногда профессиональные спекулянты намеренно провоцируют «вынос» дилетантов на эти самые «стопы», после чего рыночный поезд уже продолжает двигаться без лишних пассажиров.

Мошенники с Уолл-стрит

Репутацию инвестиционных аналитиков серьезно подорвал разгоревшийся в 2003 году скандал, в который оказались замешаны такие гиганты, как Goldman Sachs, Merrill Lynch и Morgan Stanley. Выяснилось, что их представители сознательно вводили клиентов в заблуждение по поводу реальной ценности акций. По словам генерального прокурора штата Нью-Йорк Элиота Спитцера, проводившего расследование, «в своих электронных посланиях они открыто и цинично посмеивались над своими собственными рекомендациями. Все аналитики, даже на самом низком уровне, прекрасно понимали, что эти рекомендации ничего не стоят». Федеральная комиссия по ценным бумагам и биржам обязала 10 крупнейших инвестиционных компаний уплатить штраф в размере почти полутора миллиардов долларов, большая часть которого пошла на возмещение вреда, нанесенного частным инвесторам.

4 ОКТЯБРЯ 2005 ГОДА

— последний день роста рынка перед мощным падением. Уже на следующий день индекс РТС потерял 3,4%. За 13 торговых сессий он опустился на 15% — до 888 пунктов, после чего наступила небольшая передышка. Судя по комментариям аналитиков в этот день, к столь стремительному развитию событий подавляющее большинство из них оказались не готовы.

КОНСТАНТИН ГУЛЯЕВ, ведущий аналитик ГК «Регион»:

— Коррекция после столь бурного роста неминуема, однако рынок пока смотрит вверх.

ФИЛИПП ЛЫСЕНКО, трейдер ИК «Файнэншл Бридж»:

— Скорее всего ближе к вечеру или завтра мы увидим продолжение роста.

АЛЕКСАНДРА ЛОЗОВАЯ, Эконацбанк:

— Мы считаем, что потенциал роста рынка еще не исчерпан. Однако инвесторы и спекулянты могут стать более разборчивыми в выборе бумаг для покупок, так как текущие ценовые уровни по отдельным бумагам в краткосрочной перспективе выглядят завышенными.

Компания «АВК-АНАЛИТИКА»:

— Рассчитывать на глубокую коррекцию не стоит, и мы ждем, что в ближайшее время рост продолжится.

Аналитики БАНКА МОСКВЫ:

— Поводов для разворота тренда по-прежнему не видно.

МАКСИМ ШЕИН, начальник аналитического отдела ИК «БрокерКредитСервис»:

— Растущие объемы и большое количество свободных денег будут способствовать росту.

АНДРЕЙ РОЖКОВ, аналитик ИГ «Капиталъ»:

— Более вероятной динамикой для цен бумаг является рост.

ДМИТРИЙ НЕВЯДОМСКИЙ, трейдер Газпромбанка:

— Опасаться серьезной коррекции по всему рынку, на мой взгляд, не стоит.

АЛЕКСЕЙ МАМОНТОВ, замначальника клиентского отдела компании «Ютрэйд»:

— Рекомендации — оставаться в длинных позициях и приблизить трейдинг — «стопы» по открытым лонгам на уровень 910 пунктов по индексу ММВБ. Деревья не растут до небес.

ДМИТРИЙ ОСЬМЕРКИН, ИФК «Профинвест»:

— Фундаментально цены перезадраны. Если вы хотите зарабатывать — больше покупайте. Выставляйте и подтягивайте «стопы», чтобы в случае смены настроения немедленно выйти из бумаг.

ДМИТРИЙ ПУШКАРЕВ, аналитический отдел «Ай-Ти Инвест»:

— Коррекция, о которой все давно слышат, но никто не видел, может развернуться резче, чем обычно. Однако рынок не готов пока падать.

ПАВЕЛ МЕТЦГЕР, аналитический отдел компании «Амити Инвестиционная группа»:

— Средне- и краткосрочный прогнозы по рынку акций остаются позитивными, однако игнорировать возможность скорой краткосрочной коррекции сейчас нельзя.

АРСЕН НУРТДИНОВ, управляющий активами ИК «Отраслевой фондовый центр»:

— Уже есть все технические предпосылки для зарождения коррекции вниз, однако при отсутствии негативных новостей рынок продолжит рост под влиянием эйфории от ралли.

ВЛАДИМИР ГОРБУНОВ, «Сэлдом»:

— Конечно, от наркомании роста вылечат. Может быть, целебными продажами (очищающими коррекциями), а возможно, и сеансами шоковой терапии (разумеется, самый яркий пример последнего времени — «дело «Юкоса»»). А может, лучше обойтись без принудительного лечения? Пока не началась ломка.

ПАВЕЛ ВОРОЖЦОВ, аналитик ИК «Русские финансовые традиции»:

— В целом динамика российского рынка акций в последние дни убеждает нас, что это финал. Те, кто хотел продать, давно все продали. Те, кто не хотел этого делать, не сделают этого и сейчас. Последние покупатели совершают свои сделки по заоблачным ценам, однако скоро на рынке останутся одни продавцы.

РОМАН БЛИНОВ, трейдер компании «Русские инвесторы»:

— По большому счету рынок демонстрирует рост только за счет того, что нет негативных новостей. Как только они появятся, я не исключаю достаточно существенной коррекции от текущих уровней, потому что в принципе всем дали заработать.

23 МАЯ 2005 ГОДА

— последний тихий день перед мощным стартом рынка. На следующий день индекс РТС рванул вверх на 3,6%. А к концу торгов 4 октября его прирост составил 61,7%. Прогнозов в этот день было немного, но в большинстве своем аналитики оказались правы. Видимо, «нюх» на зарождающийся рост у них острее, чем на грядущий.

Аналитический отдел КБ «СОЛИДАРНОСТЬ», г. Самара:

— На будущей неделе мы ожидаем дальнейший рост рынка. Этому могут способствовать уточнение деталей сделки по слиянию «Газпрома» и «Роснефти», рост мировых фондовых рынков и перепроданность российских акций.

Аналитики ФК «ИНТЕРФИН ТРЕЙД»:

— Сейчас, когда после недавних скачков цен рынок избавился от основной массы «коротких» позиций, у него есть шанс с чистого листа начать период среднесрочного движения.

АЛЕКСАНДР РАЗУВАЕВ, начальник аналитического отдела ФК «Мегатрастойл»:

— Макроэкономика и политический фон выглядят достаточно привлекательно для покупки основных российских фишек.

АНДРЕЙ ЗОРИН, аналитик ИК «Баррель»:

— В ближайшие дни я ожидаю рост рынка.

КОНСТАНТИН ГУЛЯЕВ, аналитик ГК «Регион»:

— Рынок остается неустойчивым и слабым, однако его нельзя назвать безыдейным. Просто провал в реализации этой идеи послужит поводом для усиления продаж. Пока фора в размере недели есть.

12 АПРЕЛЯ 2004 ГОДА

— последний день после затяжного роста перед обвальным падением рынка с последующей продолжительной депрессией. Уже 13 апреля индекс РТС снизился на 2,3%. К 28 июля он упал на 33,7% до 518,15 пункта. Уверенный рост начался лишь в мае 2005 года — спустя почти 10 месяцев.

АНДРЕЙ РОЖКОВ, аналитик ИГ «Капиталъ»:

— Новая неделя вряд ли будет сильно отличаться от предыдущей: в условиях высокой рублевой ликвидности у участников рынка и сильных «бычьих» настроений рост цен акций может сохраниться.

ВАДИМ КОТИКОВ, аналитик NetTrader:

— В целом настроение рынка остается позитивным, и с появлением завтра иностранных инвесторов отечественные игроки могут с удвоенной энергией устремиться на штурм отметки 800 пунктов по индексу РТС.

ДМИТРИЙ СЕРЕБРЕННИКОВ, управляющий активами ИК «Финам»:

— На мой взгляд, никаких признаков разворота на рынке пока нет, а значит, дальнейший рост цен более вероятен. И в рамках этого тренда мы можем увидеть преодоление индексом РТС уровня в 800 пунктов.

ОЛЕГ ПАРИНОВ, Локобанк:

— Мы по-прежнему ожидаем продолжения роста цен со значительным опережением индекса после непродолжительных интрадейных коррекций.

ДМИТРИЙ ЖИЛКИН, специалист отдела фондовых операций Национального банка развития:

— Мажорное окончание прошлой недели дает повод для прогнозирования продолжения восходящей тенденции российского рынка акций.

Аналитический отдел компании «Амити Инвестиционная группа»:

— По всей видимости, начавшаяся неделя на рынке акций пройдет под знаком плюса. Однако можно сказать, что вертикальный рост котировок акций все больше и больше заставляет ожидать столь же стремительной коррекции вниз.

Аналитики банка «МЕТРОПОЛЬ»:

— На предстоящей неделе скорее всего рынок дотянет лишь до 785 пунктов и власть перейдет к «медведям». Первая поддержка просматривается на уровне нижней границы GAPа 732.19/723. Мы ожидаем достижения этого уровня к середине предстоящей недели. Не рекомендуем открывать «длинные позиции» даже для интрадейных операций.l

Журнал «Финанс.» № 40 (130) 31 октября — 6 ноября 2005 — Финансовые рынки

Оксана Трускова, Антон Кузин

Подписывайтесь на телеграм-канал Финсайд и потом не говорите, что вас не предупреждали: https://t.me/finside.