Концерн «Калина», крупнейший российский производитель косметики, мало известен простым россиянкам. Зато у каждой на слуху его основные брэнды – «Черный жемчуг», «Чистая линия» или MIA. Именно популярность этих марок делает «Калину» привлекательной для инвесторов, верящих в дальнейший рост потребления в России. Основные направления деятельности «Калины» – производство средств по уходу за кожей (54% валовой прибыли за 2005 год) и средств по уходу за полостью рта (15%). Компания успешно конкурирует с мировыми производителями в низком ценовом сегменте, главным образом благодаря лояльности потребителей.

Но доходы населения в долгосрочной перспективе будут расти. С увеличением благосостояния станет более востребована косметика премиального класса. В этом сегменте «Калина» столкнется с жесткой конкуренцией с транснациональными косметическими компаниями, такими как Beiersdorf, Maybelline, Avon и Oriflame. Концерну будет трудно конкурировать на рынке декоративной косметики с зарубежными игроками, обладающими большими рекламными бюджетами. Но другого пути нет, и поэтому увеличение продаж декоративной косметики – стратегическая задача компании. Если сегодня доля «Калины» на этом рынке составляет около 2%, то, согласно оценке Deutsche UFG, к 2014 году она увеличится до 5%.

Отличительная особенность продукции «Калины» – соответствие международным стандартам. Концерн закупает косметические ингредиенты в Западной Европе и использует зарубежное оборудование. В результате, как утверждает аналитик «Тройки Диалог» Виктория Гранкина, у продукции «Калины» более высокие потребительские характеристики, нежели у косметики других российских производителей.

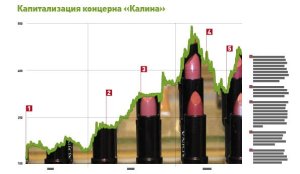

В расчете на поглощение. Согласно консенсус-прогнозу «Ф.», составленному по итогам опроса аналитиков, справедливая цена акции «Калины» – $52. Это соответствует росту всего лишь в 7% относительно текущих котировок. Но бумаги «Калины» не предназначены для спекулянтов.

Несмотря на то что 33% акций компании находится в свободном обращении, они низколиквидны и востребованы в основном зарубежными инвесторами. Большая часть free-float сосредоточена в руках фондов, не желающих расставаться с ними без видимых причин.

Несмотря на скептицизм аналитиков относительно акций «Калины», концерн довольно привлекательно оценен по основным коэффициентам. Показатель P/S (капитализация к выручке) равен 1,6. Аналоги из развивающихся стран, например, индийская Dabur или бразильская Natura Cosmetica стоят на 50% дороже. Коэффициент P/E (капитализация к чистой прибыли) «Калины» равен 22,6, что предполагает дисконт в 9–10% к аналогам с развивающихся рынков. А по мультипликатору EV/EBITDA (капитализация компании с учетом долга к прибыли до вычета налогов, процентов и амортизации) составляет 7,9, что означает дисконт в 34% к «коллегам» с развитых и в 50% – к аналогам с развивающихся рынков.

Основным после финансовых показателей драйвером роста акций «Калины» являются слухи о продаже транснациональной косметической компании. Несмотря на неподтвержденность подобных слухов, инвесторы нередко приобретают акции «Калины» именно с прицелом на поглощение. Евгения Талалаева из ИФК «Солид» думает, что в условиях жесткой конкуренции косметическому концерну было бы логично объединиться с транснациональной компанией, например Procter & Gamble, Beiersdorf или L’Oreal.

Прогнозы иного плана. Доля «Калины» на российском косметическом рынке в 2005 году составляла 4% в стоимостном выражении (по данным компании). Выручка в $288,1 млн – на 58% больше, чем годом ранее. EBITDA составила $40,5 млн, увеличившись на 39%, а операционная рентабельность – 14%. Чистая прибыль увеличилась на 24% – до $22,9 млн. При этом чистая рентабельность сократилась с 11 до 8%. Причиной ухудшения финансовых показателей стала покупка 74,5% акций немецкой косметической компании Dr. Scheller. Плюсы такого приобретения для «Калины» – в возможности перенимать опыт и технологии, а также продавать немецкую косметику через собственные сбытовые сети. В 2006 году, согласно прогнозу Deutsche UFG, «Калина» заработает на сбыте продукции «Доктора» в России $15 млн.

Для получения более объективной картины лучше «очистить» показатели «Калины» от результатов Dr. Scheller. Выручка самой «Калины» увеличилась лишь на 22% – c $183 млн до $222 млн. По оценке аналитика «Атона» Татьяны Капустиной, если вычесть из этого результата эффект от укрепления рубля, динамический рост компании в 2005 году составил 15%. EBITDA выросла на 25% – до $36,4 млн, а операционная рентабельность увеличилась до 16,4% против 16% годом ранее. Такой результат был достигнут благодаря сокращению прочих коммерческих, общих и административных расходов. Чистая прибыль выросла на 21% – до $22,2 млн.

В 2005 году «Калина» почти на 20% увеличила расходы на рекламу, что связано с острой конкуренцией на российском косметическом рынке. В среднесрочной перспективе компания планирует тратить на рекламу порядка 12% выручки. Виктория Гранкина отмечает, что менеджменту «Калины» удается грамотно позиционировать брэнды. Но вследствие увеличения расходов на сбыт и маркетинг продукции выручка «Калины» в дальнейшем будет расти быстрее ее чистой прибыли, так же как в 2005 году.

По прогнозам Deutsche UFG, рынок косметики в России в 2005–2010 годах будет увеличиваться в среднем на 15%, а консолидированная выручка «Калины» и Dr. Scheller – лишь на 10% в год. А вот Наталья Мильчакова из БД «Открытие» оценивает темпы роста российского косметического рынка в ближайшие семь лет на уровне 8%, «Калины» – в 9%. Это немало в сравнении с темпами роста косметического рынка развивающихся (6–8%) и развитых (2–4%) стран. Вывод: главным катализатором роста «Калины» в ближайшие годы будет удержание занимаемой доли рынка, несмотря на усиливающуюся конкуренцию с транснациональными косметическими компаниями.

Рекомендации аналитиков

Инвестиционная компания/банк

Аналитик

Целевая цена, $

Потенциал роста, %

Рекомендация

Атон

Татьяна Капустина

36,4

–25

Держать

Солид

Евгения Талалаева

40,4

–17

Держать

Велес Капитал

Анна Стерлина

49,0

1

Держать

Deutsche UFG

Алексей Кривошапко

49,1

1

Держать

Банк Москвы

Владимир Веденеев

50,9

5

Держать

Альфа-банк

Брэди Мартин

51,0

5

Держать

Открытие

Наталья Мильчакова

52,0

7

Покупать

Брокеркредитсервис

Татьяна Бобровская

52,6

8

Покупать

Антанта Капитал

Юлия Кнунянц

54,0

11

Покупать

Финам

Ольга Самарец

55,9

15

Покупать

Тройка Диалог

Виктория Гранкина

56,0

15

Покупать

Уралсиб

Андрей Никитин

60,0

24

Покупать

Brunswick UBS

Светлана Суханова

60,0

24

Покупать

Ruy, Man & Gor

Олег Судаков

60,1

24

Покупать

Консенсус-прогноз

52,0

7

Источник: «Ф.»

Портрет эмитента

Компания:ОАО «Концерн «Калина»»Специализация:Косметика и парфюмерияОсновные акционеры:Тимур Горяев — 30%, Deutsche Bank – 11,1%Генеральный директор:Тимур ГоряевПлощадки:РТС, ММВБКапитализация на 02.10.2006:$475,4 млнКоличество акций:9,8 млнВыручка:$288,1 млнЧистая прибыль:$22,9 млн

АКЦИИ «КАЛИНЫ»

Ольга Самарец («Финам»)ПОКУПАТЬ

По моему прогнозу, в 2006–2013 годах российский косметический рынок в среднем будет расти на 9% в год, а выручка «Калины» – более чем на 12%.

Татьяна Капустина («Атон»)ДЕРЖАТЬ

Компания, производящая только зубную пасту и крема для рук, не может рассчитывать на большой рост. Моя рекомендация по акциям «Калины» — «Держать» ближе к «Продавать».

Журнал «Финанс.» №39 (176) 9 – 15 октября 2006 г. — Главная тема

Леонид Хомерики

Подписывайтесь на телеграм-канал Финсайд и потом не говорите, что вас не предупреждали: https://t.me/finside.