14 октября Элиот Спитцер подал гражданский иск против одного из подразделений Marsh & McLennan Cos. — компании Marsh Inc. Он обвинил крупнейшего в мире страхового брокера в манипулировании рынком. Marsh подозревается в навязывании страхователям полисов тех компаний, которые готовы были за это приплатить. При этом настойчиво рекомендуемые брокером страховые продукты могли быть менее выгодными для клиентов, чем аналоги компаний-конкурентов. Сами страховщики придумали для подобной практики благопристойно звучащие названия вроде marketing service agreements — MSA («соглашения об услугах маркетинга») или, например, contingent commissions («договорные комиссионные»). Собственно то, что подобное происходит в страховой индустрии, не было большим секретом для знатоков ее «кухни». Однако генпрокурор Нью-Йорка предлагает называть вещи своими именами и считать «договорные комиссионные» взятками, за которые страховой брокер пренебрегал интересами своих клиентов.

Семейные отношения. В иске против Marsh Элиот Спитцер назвал четыре страховые компании, которые, по данным следствия, не гнушались «благодарить» брокера за сомнительные услуги. Это American International Group (AIG) — один из лидеров мирового рынка страхования и еще несколько игроков помельче: Ace Ltd (компания, зарегистрированная на Бермудах), страховое подразделение Hartford Financial Services Group, а также американская «дочка» страховой компании Munich Re — Munich American Risk Partners. Пикантность ситуации придает тот факт, что главными исполнительными директорами Marsh & McLennan и Ace являются сыновья председателя совета директоров и главного исполнительного директора AIG Мориса Гринберга.

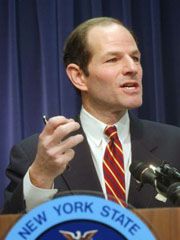

Свои заключения следствие во многом построило на содержании электронных писем и служебных записок, в которых менеджеры страховых компаний обсуждали отношения своих работодателей с брокером. На пресс-конференции Элиот Спитцер привел в пример служебную записку одного из менеджеров Marsh, в которой прямо говорилось, что размер комиссионных будет решающим фактором в вопросе о том, для каких страховщиков его компания будет привлекать клиентов и за счет кого. Более того, у обвинителей уже имеются свидетели — несколько высокопоставленных менеджеров страховых компаний покаялись следствию в содействии Marsh.

Первая кровь. Замешанные в скандале компании немедленно заявили о готовности сотрудничать со следствием. Marsh, AIG и Aсе сообщили, что прекращают использование практики «договорных комиссионных». Этот шаг с их стороны вполне логичен, однако для брокера он может иметь самые серьезные финансовые последствия. Согласно данным, обнародованным Marsh & McLennan, в прошлом году она заработала на «соглашениях об услугах маркетинга» $845 млн, или примерно 7% своего валового дохода. Более того, эксперты считают, что, лишившись этих поступлений, компания может потерять от четверти до половины (!) своей чистой прибыли.

Стоит ли удивляться, что рынок отреагировал на новость паническим сбросом акций Marsh & McLennan. В течение трех торговых дней акции компании упали в цене с $46,13 до $25,57. Аналитики утверждают, что теперь потери клиентуры для Marsh почти свершившийся факт. Причем теоретически клиент может усомниться в том, что оскандалившийся посредник вообще когда-либо выполнял свои обязательства добросовестно. К примеру, страховой брокер нередко выступает от имени клиента при определении размера возмещения ущерба страховщиком. Где гарантия, что Marsh в таких ситуациях отстаивала интересы потребителей услуг, а не предпочитала «полюбовно» договариваться со страховщиками?

Конечно, дрогнули нервы и у держателей акций страховых компаний, упомянутых в иске (несмотря на то, что обвинения им пока не предъявляли). Акции AIG (входящие в состав индекса Dow Jones) обвалились в результате прокурорских разоблачений на 10%, Aсе — на 9,5%, а Hartford Financial — на 6%. Потери понесли и владельцы акций других страховых брокеров: Элиот Спитцер дал понять, что зараза махинаций, вероятно, поразила значительную часть страхового сектора. Зная бульдожью хватку генпрокурора Нью-Йорка, легко предположить, что тревожное время для акционеров компаний страхового сектора только начинается.

i

Страховой брокер — компания, выступающая в качестве посредника между страховщиком и потребителем услуг страхования и действующая от имени последнего. Страховой брокер выполняет функцию профессионального консультанта и является независимым от компаний-страховщиков.

Журнал «Финанс.» №40 (81) 25-31 октября 2004 — Мировые финансы

Анна Ким

Подписывайтесь на телеграм-канал Финсайд и потом не говорите, что вас не предупреждали: https://t.me/finside.